Nach unserem Blogbeitrag zum Thema ESG & Nachhaltigkeit - Welcher Handlungsbedarf besteht in Banken? haben wir eine Reihe an Rückmeldungen erhalten mit der Bitte, das Thema „Hebelwirkung“ der Banken in Bezug auf nachhaltige und ökologische Projekte noch einmal näher zu beleuchten.

Ein interessanter und viel diskutierter Ansatz ist die Aufnahme von mit Klima- und anderen Umweltfaktoren verbundenen Risiken in die Risikomanagementstrategien der Banken. Hierzu gibt es seitens der EU-Kommission - insbesondere durch Mairead McGuinness, Kommissarin u.a. für Finanzstabilität – schon seit längerem konkrete Überlegungen, den Banken bei der nachhaltigen Kreditvergabe bei den Säule-I-Risiken Erleichterungen zu gewähren.

Die Grundlage zur Implementierung dieser Überlegungen bildet die EU-Taxonomie-Verordnung. Mit dieser Verordnung wurde ein Klassifizierungssystem geschaffen, das die Identifizierung ökologisch nachhaltiger Aktivitäten ermöglicht und Unsicherheiten über Klima- und Umweltauswirkungen reduziert. Die Verordnung zielt also vor allem darauf ab, vermehrt Kapital in nachhaltige Investments zu lenken.

Während Banken im Zuge des ICAAP bereits verpflichtet sind, alle wesentlichen Risiken zu identifizieren und zu berücksichtigen, streng genommen also auch Klima- und Umweltrisiken, schafft ein einheitliches Klassifizierungssystem die Grundlage dafür, die Höhe des regulatorischen Eigenkapitalbedarfs an die Nachhaltigkeit des Kreditportfolios zu koppeln.

Im Klartext: Die Vergabe eines Kredits an ein CO2-intensives Unternehmen wäre mit mehr Eigenkapital zu unterlegen als ein Kredit zugunsten eines Unternehmens, das nachhaltig agiert.

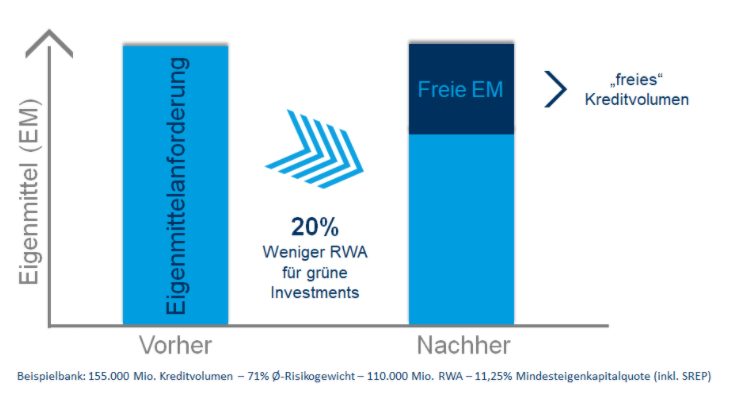

Welchen Einfluss eine Bewertung des Kreditportfolios nach „grünen“ und „braunen“ Investments haben kann und welche Folgen dadurch für den Eigenkapitalbedarf entstehen, zeigt das folgende Rechenbeispiel anhand einer deutschen Universalbank. Das Beispiel unterliegt der Annahme, dass die Risikogewichte für nachhaltige Kredite / Investments in den Forderungsklassen Unternehmen, Retail und Fonds (OGA) um 20% sinken.

Unter der Annahme, dass die Portfoliostruktur unverändert bleibt, zeigt das Beispiel, dass die Bank rechnerisch etwa 31 Mrd. € oder 20% mehr Kredite ausgeben könnte, ohne ihre Eigenmittelanforderung auszuweiten. Der Bank würde somit ein nennenswerter Hebel zur Verfügung gestellt, der sich bei entsprechender Margenkompetenz auch in der GuV auswirken könnte. Für die Finanzbranche ist diese Überlegung also durchaus interessant, wobei die Höhe des Abschlags auf die Risikogewichte in diesem Beispiel rein hypothetischer Natur ist.

Auch wenn diese Erleichterungen noch diskutiert werden und - möglicherweise zu Recht - kritisch zu hinterfragen sind: Die Reduzierung der Risikogewichte bedingt eine saubere Datenbasis, um nachhaltige Geschäfte im Portfolio identifizieren und klassifizieren zu können. In vielen Instituten ist hier noch größerer Handlungsbedarf zu erkennen und erfordert oftmals eine Erweiterung bestehender Datenmodelle.

Die movisco AG begleitet seit vielen Jahren Unternehmen der Finanzindustrie in regulatorischen Vorhaben. Dabei erarbeiten wir mit unseren Kunden den individuellen Handlungsbedarf (vom Awareness Workshop bis hin zu Umsetzungsstrategien) und führen die notwendigen Änderungen fachlich, organisatorisch und technisch aus. Dabei haben wir insbesondere die Themen Data Management, Data Governance und Quality fest im Blick. Wir unterstützen Organisationen und Gremien in der Herstellung von Transparenz durch unsere langjährigen Erfahrungen in der Visualisierung von Berichten. Unsere Expertise bildet die Basis für Lösungen konzernweiter Steuerungs- und Regulierungsaufgaben.

Befürworten Sie Erleichterungen bei der Kapitalunterlegung bei nachhaltiger Kreditvergabe? Schreiben Sie uns gerne Ihre Meinung!

Wir freuen uns über Ihre direkte Kontaktaufnahme!