Mit seinem Chatbot Chat-GPT macht Open AI den aktuellen Stand moderner KI-Forschung der Welt zugänglich. Das aus den USA stammende Start-Up präsentiert damit zwar keine technologische Revolution, demonstriert aber eindrucksvoll, was Deep Learning in Kombination mit beträchtlichen Rechenkapazitäten und gigantischen Datenmengen zu leisten im Stande ist. Chatbots sind mittlerweile auch im Bankensektor zu einem beliebten Instrument geworden, das es Finanzinstituten ermöglicht, Kunden einfacher personalisierte und effiziente Dienstleistungen wie Kontoverwaltung, Betrugserkennung und Anlageberatung anzubieten. Die zugrundeliegenden Algorithmen von Chatbots können eine breite Palette von Aufgaben erledigen und reichen von einfachen Anfragen bis hin zu komplexeren Transaktionen und sie sind zudem rund um die Uhr verfügbar, was sie für viele Bankkunden zu einer attraktiven Option macht. In diesem Artikel setzen wir uns mit der Geschichte und dem Status Quo von Chatbots und künstlicher Intelligenz (KI) im Finanz- und Bankensektor auseinander, beleuchten die Vorteile und mögliche Risiken im Einsatz dieser Instrumente und geben einen Ausblick auf die mögliche Entwicklung.

Mit dem einsetzenden Zeitalter der Digitalisierung in der Mitte des 20. Jahrhunderts wurden bereits die technologischen Grundlagen für komplexe Algorithmen und Chatbots geschaffen. Den ersten seiner Art entwickelte Joseph Weizenbaum im Jahre 1966 am Massachusetts Institute of Technology mit der Bezeichnung ELIZA, dessen Aufgabe mit Hilfe einfacher, vorprogrammierter Skripte die Simulation eines Psychotherapeuten war. In den folgenden Jahrzehnten stagnierte die Entwicklung, bis in den frühen 2000er Jahren die Rechenleistung und Kapazität von Computerhardware merklich anstieg. Technologieunternehmen wie Apple, Google und Microsoft begannen, Chatbots in ihre Produkte zu integrieren und sie im Kundendienst und technischen Support einzusetzen. Dank der Fortschritte im Bereich der künstlichen Intelligenz und der Verarbeitung menschlicher Sprache (Natural Language Understanding (NLU)) sind Chatbots ausgefeilter und leistungsfähiger als je zuvor, und sie sind heute ein fester Bestandteil der Dienstleistungs- und Marketingstrategien vieler Unternehmen. So fand die Technologie auch schließlich Einzug in die Finanz- und Bankenbranche.

Im Jahr 2016 führte „Capital One“ als eine der ersten großen Banken einen Chatbot für den Kundenservice ein. Der Chatbot, auf den Namen Eno getauft, wurde in die Handy-App von „Capital One“ integriert und ermöglichte es den Kunden, ihren Kontostand zu überprüfen, Transaktionen einzusehen und Zahlungen mithilfe von Sprachbefehlen vorzunehmen.

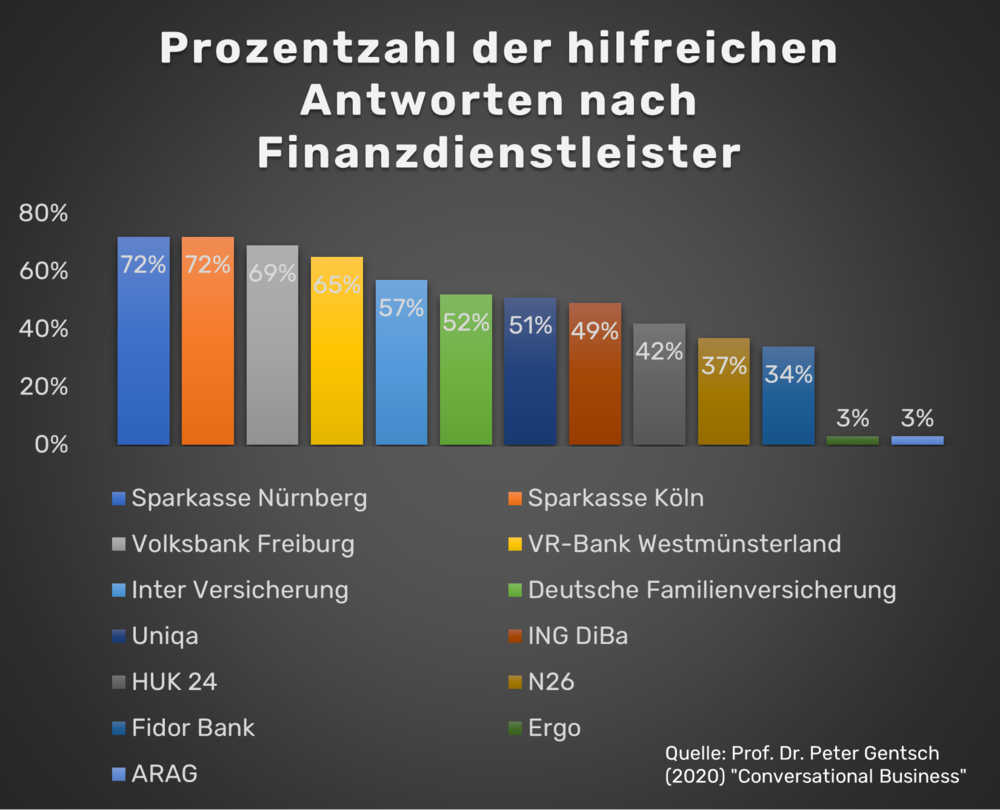

Seitdem sind viele andere Banken diesem Beispiel gefolgt. Mittlerweile werden Chatbots in der Finanzdienstleistungsbranche immer häufiger eingesetzt. Auch deutsche Banken und Finanzdienstleister nutzen diese Technologien – jedoch mit spürbaren Qualitätsunterschieden, wie eine Studie von Prof. Dr. Peter Gentsch aus dem Jahr 2020 aufzeigt.

Bemerkenswert ist hierbei die Tatsache, dass vor allem die Chatbots von Sparkassen, sowie Volks- und Raiffeisenbanken, also Finanzinstituten mit einem sehr gut entwickelten Filialnetz, besonders stark abschneiden.

Der zentrale Vorteil eines Chatbots ist seine Fähigkeit, einen schnellen und effizienten Kundenservice zu bieten. So können Antworten auf Fragen gegeben werden, ohne in einer Warteschleife zu hängen oder einen Termin mit einem Kundenbetreuer vereinbaren zu müssen. Das spart Zeit und ermöglicht es den Mitarbeitern, sich komplexeren Problemen anzunehmen, die ihr Fachwissen erfordern und möglicherweise die rudimentäre Arbeit des Chatbots ergänzen.

Ein weiterer Vorteil von Chatbots ist ihre Fähigkeit, personalisierte Dienste anzubieten. Durch die Analyse von Kundendaten und -präferenzen können Chatbots passgenaue Empfehlungen und Ratschläge geben, z. B. Anlagemöglichkeiten vorschlagen oder Informationen über Kredite und Kreditkarten bereitstellen. Dies kann den Kunden helfen, fundierte Finanzentscheidungen zu treffen und ihre Bankerfahrung insgesamt zu verbessern. Die Deutsche Bank nutzt beispielsweise künstliche Intelligenz bereits zur digitalen Anlageberatung. Zwar ist „ROBIN“ kein Chatbot, nutzt aber auch Algorithmen und eingepflegte Daten von erfahrenen Portfoliomanagern, um auf den Kunden zugeschnittene Investmentempfehlungen zu geben, die auch die persönliche Risikoaffinität, bzw. -aversion berücksichtigt. So lässt sich bei der initialen Abfrage beispielsweise der gewünschte Value at Risk angeben.

Darüber hinaus können Chatbots in andere Banktechnologien wie Handy-Apps und Online-Banking-Plattformen integriert werden, um ein nahtloses und bequemes Benutzererlebnis zu schaffen. Ein Kunde kann zum Beispiel einen Chatbot nutzen, um seinen Kontostand abzufragen oder Geld zu überweisen, ohne die App oder Website zu verlassen.

Allerdings gibt es auch einige Herausforderungen, die mit Chatbots im Bankwesen verbunden sind. Auf diese Punkte gehen wir in diesem Abschnitt ein.

Eine zentrale Herausforderung besteht darin, dass eine kontinuierliche Wartung und Aktualisierung erforderlich ist. Chatbots müssen ständig überwacht und weiterentwickelt werden, um sicherzustellen, dass Defects vermieden und korrekte Informationen geliefert werden. Diese Faktoren bedeuten für die Finanzinstitute durch die benötigten Personalressourcen einen zusätzlichen Zeit- und Kostenaufwand, der bei der Planung der Gesamtbanksteuerung zu berücksichtigen ist.

Der Einsatz von Chatbots im Bankwesen ist zudem mit gewissen Risiken verbunden. Chatbots sind auf Linguistik-Algorithmen zur Verarbeitung von Kundeneingaben angewiesen, um Anfragen zu verstehen und zu beantworten. Dabei besteht immer das Risiko, dass die KI eine Frage falsch interpretiert oder falsche Informationen liefert. Die daraus resultierenden Fehler und Missverständnisse können mitunter dem Ruf der Bank schade. Außerdem müssen die Banken garantieren, dass ihre Chatbots sicher sind, Datenschutz- und Cybersicherheitsvorkehrungen getroffen und regulatorische Anforderungen erfüllt werden.

Die begrenzten Fähigkeiten von Chatbots führen potenziell zu ungenauen Antworten, da komplexere oder unsauber formulierte Anfragen und Sachverhalte nicht vom Algorithmus verarbeitet werden können. Chatbots können außerdem zwar ein gewisses Maß an Personalisierung auf der Grundlage des Kontoverlaufs und der Präferenzen eines Kunden bieten, sind aber möglicherweise nicht in der Lage, das gleiche Maß an individuellem Service wie ein menschlicher Mitarbeiter zu bieten. All diese Aspekte können zu Frustration bei den Kunden führen, die das Gefühl haben, dass ihre Anliegen nicht angemessen bearbeitet werden.

Um diese Risiken zu minimieren, sollten Unternehmen, die Chatbots einsetzen, sicherstellen, dass ihre Technologien gut konzipiert sind, regelmäßig getestet und aktualisiert werden und bei Bedarf mit menschlichen Kundendienstmitarbeitern zusammenarbeiten.

Zusammenfassend lässt sich sagen, dass Chatbots das Potenzial haben, den Bankensektor zu revolutionieren, indem sie personalisierte und effiziente Dienstleistungen für Kunden bieten. Die Finanzinstitute müssen sich jedoch der potenziellen Herausforderungen bewusst sein und in die notwendigen Technologien wie „Machine Learning“, linguistische Kapazitäten und personelle Ressourcen investieren, um sicherzustellen, dass ihre Chatbots effektiv und zuverlässig arbeiten. Mit der richtigen Implementierung und Verwaltung können Chatbots den Banken helfen, ein verbessertes Kundenerlebnis zu bieten und im wettbewerbsintensiven Privatkundenmarkt die Nase vorn zu haben, was sich in den folgenden fünf Punkten verdeutlicht:

Insgesamt werden Chatbots im Bankensektor wahrscheinlich eine immer wichtigere Rolle spielen, da sie sich weiter entwickeln und immer ausgefeilter werden. Obwohl sie nicht ohne Herausforderungen und Risiken sind, liegen die Vorteile des Einsatzes von Chatbots im Bankwesen auf der Hand, und man kann davon ausgehen, dass ihr Einsatz in den kommenden Jahren weiter zunehmen wird. Gerade für Banken mit einem kleinen oder ohne Filialnetz sind Chatbots ein essenzielles Tool, um mit ihren Kunden in Kontakt zu treten. Doch auch Sparkassen und Volksbanken, die wie weiter oben bereits dargestellt, über sehr gute Chatbots verfügen, könnte diese Entwicklung dazu bewegen, mehr auf digitale Angebot zu setzen als auf die herkömmliche Beratung in der Kleinstadtfiliale. In der unmittelbaren Zukunft ist aber eher damit zu rechnen, dass diese Instrumente für einfachere Aufgaben eingesetzt werden, um Mitarbeiter zu unterstützen.

Wie stehen Sie dazu? Lassen Sie uns gerne wissen, wie Sie zu Chatbots und KI im Bankenwesen stehen. Nutzen Sie Chatbots bereits für Ihr persönliches Banking oder haben Sie Bedenken bezüglich Themen wie Datenschutz?

Wir freuen uns über Ihre direkte Kontaktaufnahme!